Avisos, Avisos CONTPAQ, General

CFDI 4.0 Factura Público General

El pasado 25 de noviembre de 2022 fue publicada la segunda versión anticipada de la décima resolución de modificaciones a la resolución miscelánea fiscal para 2022. De acuerdo con la publicación se podrán optar por emitir en su versión 3.3 los CFDI hasta el 31 de marzo de 2023, cuya obligatoriedad de la versión 4.0 será hasta el 1 de abril de 2023.

Para aquellos contribuyentes que expidan el CFDI con complemento Carta Porte tendrán hasta el 31 de julio de 2023 para que éste no cuente con la totalidad de los requisitos contenidos en el “Instructivo de llenado del CFDI al que se le incorpora el complemento Carta Porte”, publicado en el Portal del SAT. Por lo que la totalidad de requisitos será obligatoria a partir del 1 de agosto de 2023.

Puedes consultar aquí la publicación.

INTRODUCCIÓN

Beneficios para el Contribuyente

Reportar información mas completa y correcta al SAT contenida en el CFDI que expidan, a efecto de recibir mejores servicios.

Facilitar la presentación de declaraciones con información prellenada derivado de la información contenida en los CFDI.

Beneficios para la Autoridad

Fortalecer la calidad de la información que recibe el SAT de los contribuyentes con respecto de los CFDI emitidos.

Aumentar el grado de aprovechamiento de la información recibida para que las áreas fiscalizadoras puedan revisar y tomar acciones.

Conoce los cambios que tendrá la factura electrónica a partir del 1 de abril de 2023:

El CFDI que ampara retenciones información de pagos:

La versión será la 2.0.

Incluirá de manera obligatoria el nombre y domicilio fiscal del emisor y del receptor.

Permitirá relacionar otros CFDI.

El Complemento para recepción de pagos:

La versión será 2.0.

Se incluyen nuevos campos para identificar si los pagos de las operaciones que ampara el comprobante son objeto de impuestos.

Se incluye un nuevo apartado con el resumen de los importes totales de los pagos realizados expresados en moneda nacional, así como los impuestos que se trasladan.

Importante:

Te recordamos que la vigencia, para la entrada en vigor de forma obligatoria, será hasta el 1 de abril de 2023, por lo que hasta el 31 de marzo 2023, podrás seguir timbrando tus documentos en la versión 3.3 del Anexo 20, así como 1.0 del Complemento de Pagos (REP) y CFDI de Retenciones e Información de Pagos Versión 1.0.

Marco Legal

Regla 2.7.1.21 RMF Expedición de comprobantes en operaciones con el público en general

Para los efectos de los artículos 29 y 29-A, fracción IV, segundo párrafo del CFF y 39 del Reglamento del CFF, los contribuyentes podrán elaborar un CFDI diario, semanal o mensual donde consten los importes correspondientes a cada una de las operaciones realizadas con el público en general del periodo al que corresponda y el número de folio o de operación de los comprobantes de operaciones con el público en general que se hubieran emitido, utilizando para ello la clave genérica en el RFC a que se refiere la regla 2.7.1.23. Los contribuyentes personas físicas que tributen en el RIF de conformidad con lo dispuesto en la Sección II, Capítulo II, Título IV de la Ley del ISR, vigente hasta el 31 de diciembre de 2021, en relación con lo dispuesto en la fracción IX del Artículo Segundo de las Disposiciones Transitorias de la Ley del Impuesto sobre la Renta, publicada en el DOF el 12 de noviembre de 2021, podrán elaborar el CFDI de referencia de forma bimestral a través de “Factura Fácil”, de la aplicación electrónica “Mis cuentas”, incluyendo únicamente el monto total de las operaciones del periodo correspondiente y lo establecido en el párrafo quinto de esta regla.

Por las operaciones a que se refiere el párrafo anterior, se deberán expedir los comprobantes de operaciones con el público en general, mismos que deberán contener los requisitos del artículo 29-A, fracciones I y III del CFF, así como el valor total de los actos o actividades realizados, la cantidad, la clase de los bienes o mercancías o descripción del servicio o del uso o goce que amparen y cuando así proceda, el número de registro de la máquina, equipo o sistema y, en su caso, el logotipo fiscal.

Para los efectos del CFDI donde consten las operaciones realizadas con el público en general, los contribuyentes podrán remitir al SAT o al proveedor de certificación de CFDI, según sea el caso, el CFDI a más tardar dentro de las 24 horas siguientes al cierre de las operaciones realizadas de manera diaria, semanal, mensual o bimestral.

En los CFDI globales se deberá separar el monto del IVA e IEPS a cargo del contribuyente.

Cuando los adquirentes de los bienes o receptores de los servicios no soliciten comprobantes de operaciones realizadas con el público en general, los contribuyentes no estarán obligados a expedirlos por operaciones celebradas con el público en general, cuyo importe sea inferior a $100.00 (cien pesos 00/100 M.N.).

En operaciones con el público en general pactadas en pagos parciales o diferidos, los contribuyentes podrán emitir un comprobante en los términos previstos en esta regla exclusivamente para reflejar dichas operaciones. En dicho caso, los contribuyentes que acumulen ingresos conforme a lo devengado reflejarán el monto total de la operación en la factura global que corresponda; tratándose de contribuyentes que tributan conforme a flujo de efectivo, deberán reflejar solamente los montos efectivamente recibidos por la operación en cada una de las facturas globales que se emitan. A las operaciones descritas en el presente párrafo no les será aplicable lo previsto en la regla 2.7.1.32.

La facilidad establecida en esta regla no es aplicable tratándose de los sujetos señalados en la regla 2.6.1.2. Tratándose de las estaciones de servicio, por las operaciones que se realicen a través de monederos electrónicos autorizados por el SAT, deberán estar a lo dispuesto en la regla 3.3.1.7., penúltimo párrafo.

Facturación con RFC Genérico

Regla 2.7.1.26 Clave en el RFC genérica en CFDI y con residentes en el extranjero.

Para los efectos del artículo 29-A, fracción IV, segundo párrafo del CFF y 99, fracción III de la Ley del ISR, cuando no se cuente con la clave en el RFC, se consignará la clave genérica en el RFC: XAXX010101000 y cuando se trate de operaciones efectuadas con residentes en el extranjero, que no se encuentren inscritos en el RFC, se señalará la clave genérica en el RFC: XEXX010101000.

En el caso de contribuyentes residentes en México, que presten servicios de subcontratación laboral a residentes en el extranjero que no están obligados a solicitar su inscripción en el RFC, en los CFDI de nómina que deben emitir por los pagos que realicen y que a su vez sean ingresos para sus trabajadores en términos del Título IV, Capítulo I de la Ley del ISR, podrán señalar en el campo “RfcLabora” del elemento o sección del complemento de nómina denominado “SubContratación” la clave en el RFC genérica a que se refiere el párrafo anterior.

CFF 29-A, LISR 99

A partir de la versión 4.0 del Anexo 20 se establecen nuevas reglas para el uso del RFC Genérico Nacional y Extranjero y cuyo valor se relaciona al atributo Nombre.

Uso del RFC Genérico Nacional: XAXX010101000

Al utilizar el RFC genérico nacional: XAXX01010100 se pueden presentar dos escenarios:

Facturación Global

Facturación de ventas de Público en General en las que el cliente no cuente con un RFC Registro Federal de Contribuyentes.

Uso del RFC Genérico Extranjero: XEXX010101000

Facturación a Clientes de procedencia extranjera.

Facturación Global

Para los efectos del CFDI donde consten las operaciones realizadas con el público en general, los contribuyentes podrán remitir al SAT o al proveedor de certificación de CFDI, según sea el caso, el CFDI a más tardar dentro de las 24 horas siguientes al cierre de las operaciones realizadas de manera diaria, semanal, mensual o bimestral.

Los contribuyentes podrán elaborar un CFDI diario, semanal o mensual, donde consten los importes correspondientes a cada una de las operaciones realizadas con el público en general del periodo al que corresponda, y el número de folio o de operación de los comprobantes de operaciones con el público en general que se hubieran emitido, utilizando para ello la clave genérica en el RFC a que se refiere la regla 2.7.1.23

Importante:

· Cuando se realice la facturación al «PUBLICO EN GENERAL», el valor del atributo RFC del receptor debe ser «XAXX010101000».

Nodos y Atributos

InformacionGlobal

Nodo condicional para precisar la información relacionada con el comprobante global.

Periodicidad

Atributo requerido para expresar el período al que corresponde la información del comprobante global.

Meses

Atributo requerido para expresar el mes o los meses al que corresponde la información del comprobante global.

Año

Atributo requerido para expresar el año al que corresponde la información del comprobante digital.

Importante:

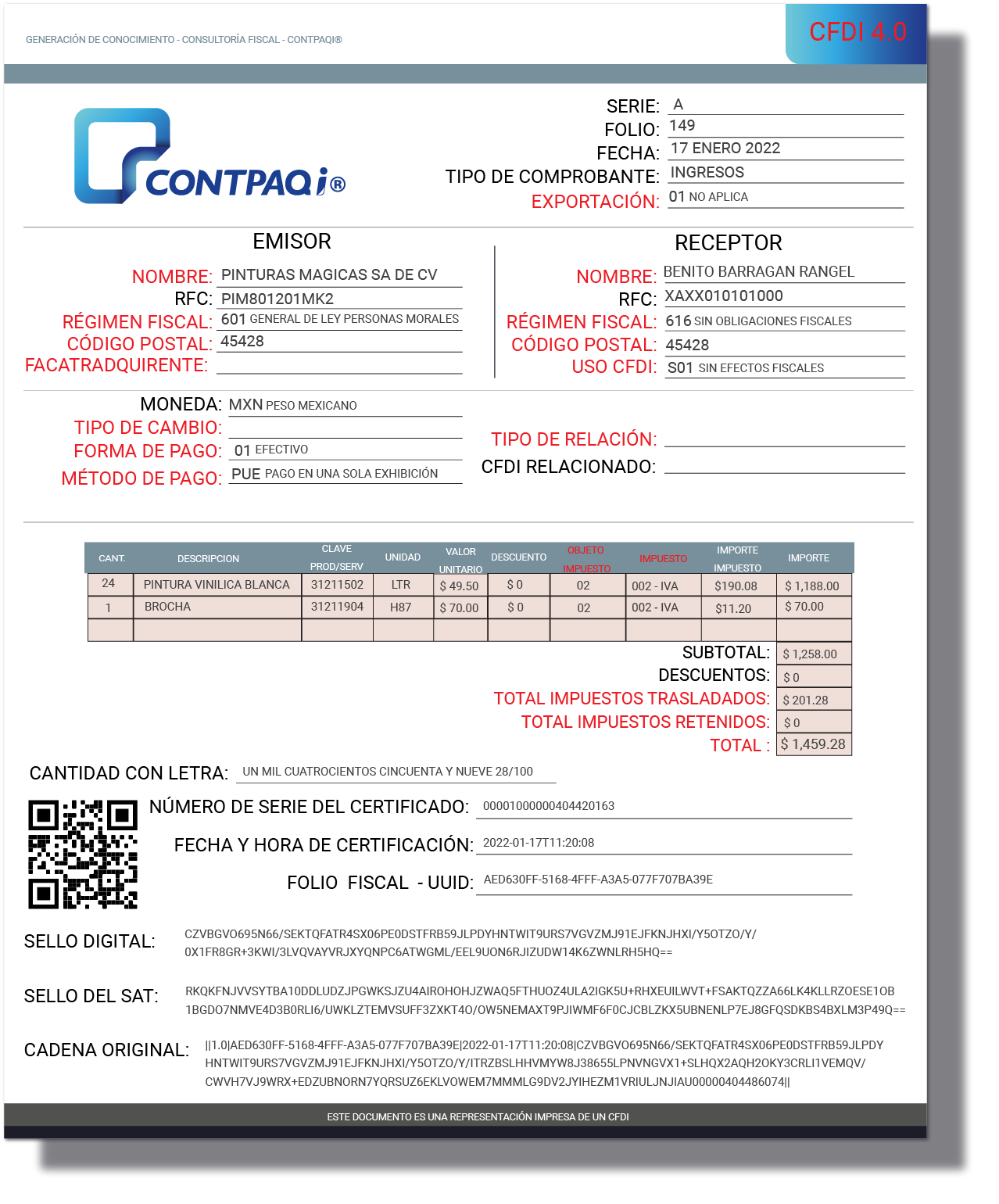

Ejemplo de Representación Impresa y Llenado

Facturación a Público en General

Nacionales y Extranjeros

Cuando realices una factura y el cliente no se encuentre registrado en el RFC, o cuando se trate de un cliente extranjero, en el nombre del receptor podrás escribir el nombre del cliente, o cualquier dato distinto a “PUBLICO EN GENERAL”

XEXX010101000 — RFC genérico extranjero

De acuerdo con la regla de validación en el atributo Nombre del Receptor:

«Si el valor registrado en el atributo RFC del nodo Receptor es “XAXX010101000” o “XEXX010101000”, el valor de este atributo no debe validarse en la la lista de RFC inscritos no cancelados en el SAT.»

|

|

Importante:

|

Ejemplo de Representación Impresa y Llenado

Validaciones

Estas validaciones deben ser realizadas por el PAC (Proveedor Autorizado de Certificación)

Elemento Comprobante

Nodo: InformacionGlobal (nueva):

Si el valor registrado en el atributo RFC del nodo Receptor contiene XAXX010101000 y el valor registrado en el atributo Nombre del nodo Receptor contiene el valor “PUBLICO EN GENERAL” este nodo debe existir.

Año(nueva):

El valor de este atributo debe ser igual al año en curso o al año inmediato anterior. Para validar el año en curso o el año inmediato anterior se debe considerar el registrado en el atributo Fecha.

Periodicidad (nueva):

Este atributo debe contener una clave vigente del catálogo c_Periodicidad.

Si el valor de este atributo contiene la clave “05” el atributo RegimenFiscal debe contener el valor “621”(Régimen de incorporación)

Meses (nueva):

Este atributo debe contener una clave vigente del catálogo c_Meses.

Si el atributo Periodicidad contiene el valor “05” este atributo debe de contener alguno de los valores “13”, “14”, “15”, “16”, “17” o “18”.

Si el atributo Periodicidad contiene un valor diferente de “05” este atributo debe contener alguno de los valores “01”, “02”, “03”, “04”, “05”, “06”, “07”, “08”, “09”, “10”, “11” o “12”.

Elemento Receptor

Nombre

El valor de este atributo debe encontrarse en la lista de RFC inscritos no cancelados en el SAT y debe estar asociado a la clave de RFC registrado en el atributo Rfc del Nodo Receptor.

Si el valor registrado en el atributo Rfc del nodo Receptor es “XAXX010101000” o

“XEXX010101000”, el valor de este atributo no debe validarse en la lista de RFC inscritos no cancelados en el SAT.

Si el valor registrado en este atributo es “PUBLICO EN GENERAL”, el valor “XAXX010101000” debe existir en el atributo Rfc del nodo Receptor.

RegimenFiscalReceptor

Este atributo debe contener una clave vigente en el catálogo c_RegimenFiscal.

El régimen fiscal que se registre en este atributo debe corresponder con el tipo de persona del receptor, es decir, si el RFC tiene longitud de 12 posiciones, debe ser de persona moral y si tiene longitud de 13 posiciones debe ser de persona física.

Si el atributo Rfc del nodo Receptor contiene el valor “XAXX010101000” o el valor “XEXX010101000” en este atributo se debe registrar la clave “616”.

DomicilioFiscalReceptor

El valor de este atributo debe encontrarse en la lista de RFC inscritos no cancelados en el SAT y debe estar asociado a la clave de RFC registrado en el atributo Rfc del Nodo Receptor.

Si el valor del atributo Rfc del receptor es XAXX010101000 o XEXX010101000, este atributo debe ser igual al valor del atributo LugarExpedicion.